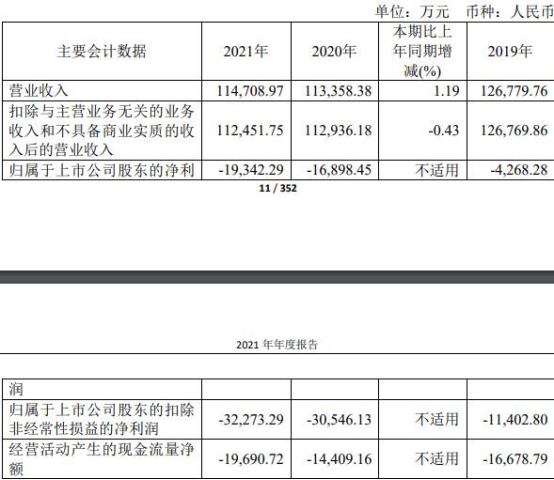

日前,Evert披露了2021年年报2021年,公司实现营业收入11.47亿元,同比增长1.19%,归属于上市公司股东的净利润—1.93亿元,归属于上市公司股东的扣除非经常性损益后的净利润—3.23亿元,经营活动产生的现金流量净额为—1.97亿元

Eft于2020年7月15日在上海证券交易所科技创新板上市,发行1.3亿股,发行价格为6.35元/股保荐机构为国信证券股份有限公司,保荐代表人为张存涛,李明科,联席主承销商为中国国际金融有限公司Eft募集资金总额为8.28亿元,扣除发行费用后,募集净额为7.26亿元

Eft募集的资金净额比原计划少4.1亿元根据Eft 2020年7月9日发布的招股书,公司拟募集资金11.35亿元,用于下一代智能高性能工业机器人R&D及产业化项目,机器人核心零部件性能提升及能力建设项目,机器人云平台R&D及产业化项目

上市发行Eft费用1.02亿元,其中国信证券,CICC收取保荐承销费共计5970.02万元,荣成会计师事务所收取审计验资费2957.05万元,北京景甜功成律师事务所收取律师费用742.64万元。